Perang Likuiditas 3.0 di mana Suap Menjadi Pasar

Saya yakin kita akan melihat perang hasil sekali lagi. Jika Anda sudah lama berkecimpung di DeFi, Anda tahu bahwa TVL adalah metrik kesombongan sampai saat tidak lagi.

Karena dalam dunia AMM yang hyper-kompetitif, modular, perps, dan protokol peminjaman, satu-satunya hal yang benar-benar penting adalah siapa yang mengendalikan rute likuiditas. Bukan siapa yang memiliki protokol. Bahkan bukan siapa yang mengeluarkan hadiah paling banyak.

Tetapi siapa yang meyakinkan penyedia likuiditas (LP) untuk menyetor dan memastikan bahwa TVL lengket.

Dan di sinilah ekonomi suap dimulai.

Apa yang dulunya pembelian suara informal (Perang Kurva, Convex, dll.) kini telah menjadi profesional dalam bursa koordinasi likuiditas yang lengkap dengan buku pesanan, dasbor, lapisan rute insentif, dan dalam beberapa kasus, mekanika partisipasi yang digamekan.

Ini menjadi salah satu lapisan yang paling penting secara strategis dalam seluruh tumpukan DeFi.

Apa yang Berubah: Dari Emisi ke Meta-Insentif

Kembali pada 2021-2022, protokol akan mem-bootstrapping likuiditas dengan cara lama:

- Mendirikan sebuah kolam renang

- Menerbitkan sebuah token

- Semoga LP tentara bayaran tetap bertahan setelah hasilnya menurun

Namun model ini pada dasarnya memiliki kekurangan, yaitu bersifat reaktif. Setiap protokol baru bersaing melawan biaya yang tidak terlihat: biaya kesempatan aliran modal yang sudah ada.

I. Asal Usul Perang Hasil: Curve dan Munculnya Pasar Suara

Konsep Perang Hasil mulai menjadi nyata dengan Perang Kurva, dimulai pada tahun 2021.

Desain Unik Curve Finance

Curve memperkenalkan tokenomics yang dienkripsi oleh suara (ve), di mana pengguna dapat mengunci $CRV(Token asli Curve) hingga 4 tahun sebagai imbalan untuk veCRV, yang memberikan:

- Peningkatan imbalan di kolam Curve

- Kekuatan tata kelola untuk memberikan suara pada bobot pengukur (mana saja kolam yang menerima emisi)

Hal ini menciptakan meta-game seputar emisi:

- Protokol ingin likuiditas di Curve.

- Satu-satunya cara untuk mendapatkannya adalah dengan menarik suara ke kolam renang mereka.

- Jadi mereka mulai memberi suap kepada pemegang veCRV untuk memilih sesuai keinginan mereka.

Lalu datang Convex Finance

- Convex menyembunyikan kunci veCRV dan kekuatan voting yang teragregasi dari pengguna.

- Itu menjadi “Raja Pembuat Kurva,” dengan pengaruh besar terhadap di mana $CRVemisi pergi.

- Proyek mulai memberi suap kepada pemegang Convex/veCRV melalui platform seperti Votium.

Pelajaran #1: Dia yang mengendalikan pengukur mengendalikan likuiditas.

II. Meta-Incentives dan Pasar Suap

Ekonomi Suap Pertama

Apa yang dimulai sebagai upaya manual untuk mempengaruhi emisi berkembang menjadi pasar yang matang di mana:

- Votium menjadi meja suap OTC untuk $CRVemisi.

- Kartel yang Diblurkan, Warden, dan Tangan Tersembunyi muncul untuk memperluas ini ke protokol lain seperti Balancer, Frax, dan lainnya.

- Protokol tidak lagi hanya membayar emisi, mereka secara strategis mengalokasikan insentif untuk mengoptimalkan efisiensi modal.

Ekspansi di Luar Kurva

- Balancer mengadopsi mekanika pengamanan suara melalui $veBAL.

- Frax, @TokemakXYZ, dan orang lain mengintegrasikan sistem serupa.

- Platform rute insentif seperti Aura Finance dan Llama Airforce lebih memperumit kompleksitas, mengubah emisi menjadi permainan koordinasi modal.

Pelajaran #2: Yield bukan lagi tentang APY, melainkan tentang meta-insentif yang dapat diprogram.

III. Bagaimana Perang Hasil Diperjuangkan

Beginilah cara protokol bersaing dalam meta-game ini:

- Aggregasi Likuiditas: Pengaruh yang Diagregat melalui pembungkus ala Convex (misalnya,@AuraFinanceuntuk Balancer).

- Kampanye Suap: Anggaran untuk pembelian suara yang sedang berlangsung untuk menarik emisi di tempat yang diperlukan.

- Teori Permainan & Tokenomika: Kunci token untuk menciptakan keselarasan jangka panjang (misalnya, model-model ve).

- Incentivisasi Komunitas: Gamifikasi suara melalui NFT, undian, atau bonus airdrop.

Hari ini, protokol seperti @turtleclubhousedan@roycoprotocoldirectsbahwa likuiditas: daripada mengeluarkan secara membabi buta, mereka melelang insentif kepada LPs berdasarkan sinyal permintaan.

Pada intinya: "Anda membawa likuiditas, kami akan mengalihkan insentif ke tempat yang paling penting."

Ini membuka efek urutan kedua: Protokol tidak lagi harus memaksa likuiditas, sebaliknya mereka mengkoordinasikannya.

Klub Kura-kura

Diam-diam salah satu pasar suap paling efektif yang tidak banyak orang bicarakan. Kolam renang mereka sering tertanam dalam kemitraan dan memiliki TVL melebihi $580 juta, dengan emisi token ganda, suap berbobot, dan basis LP yang mengejutkan lengket.

Model mereka menekankan redistribusi nilai yang adil, artinya emisi dikendalikan oleh suara, dan oleh metrik kecepatan modal real-time.

Ini adalah roda gila yang lebih cerdas: LPs mendapatkan imbalan relatif terhadap efektivitas modal mereka, bukan hanya ukuran. Untuk sekali ini, efisiensi diincentivasi.

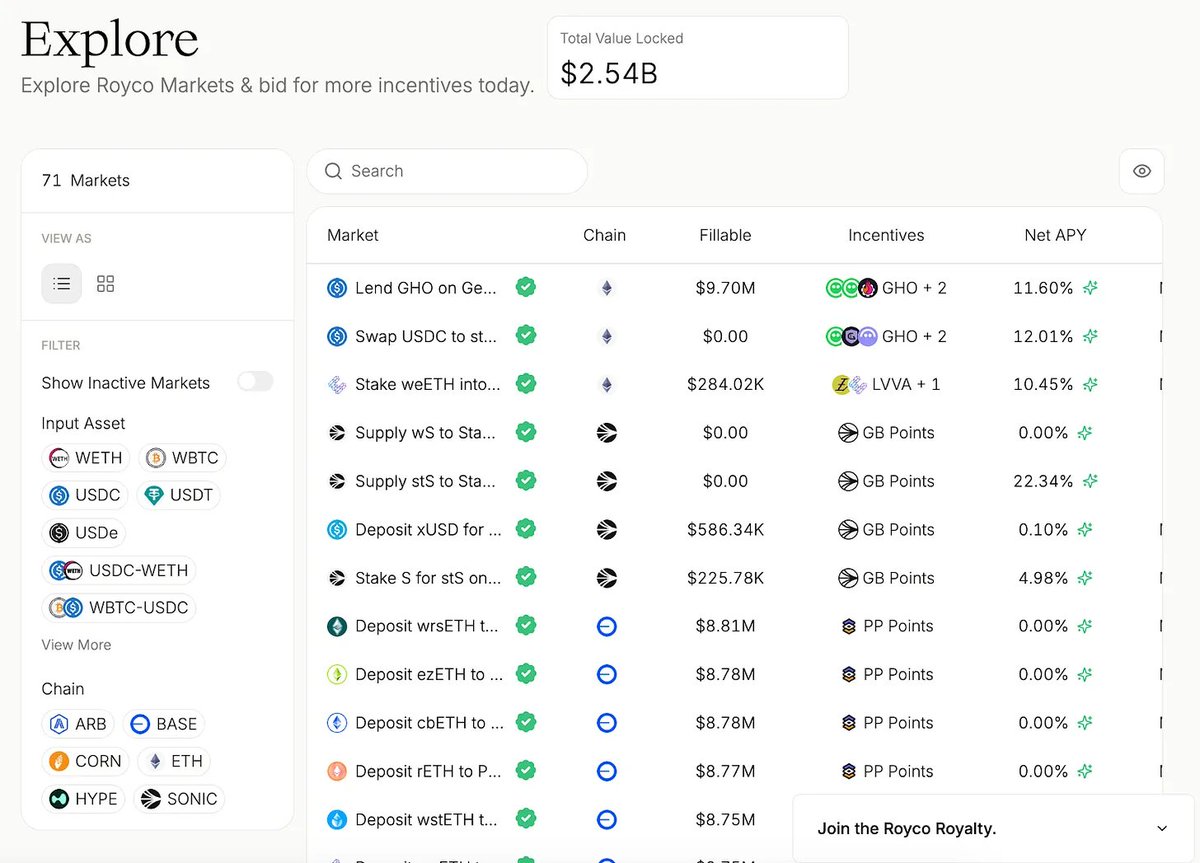

Royco

Dalam satu bulan, nilainya melonjak lebih dari $2.6 miliar dalam TVL, pertumbuhan bulanan yang liar sebesar 267.000%.

Sementara sebagian dari itu adalah modal yang didorong oleh 'points', yang penting adalah infrastruktur di baliknya:

- Royco adalah buku pesanan untuk preferensi likuiditas.

- Protokol tidak bisa hanya membuang imbalan dan berharap. Mereka mengirimkan permintaan, kemudian LPs memutuskan untuk menyuntikkan modal, kemudian koordinasi menjadi pasar.

Inilah yang membuat narasi ini lebih dari sekadar permainan hasil:

- Marketplace ini menjadi lapisan meta-governance dari DeFi.

- @HiddenHandFialready mengalirkan lebih dari $35 juta dalam suap kumulatif di sejumlah protokol utama seperti @VelodromeFidan@Balancer.

- Royco dan Turtle Club kini sedang membentuk di mana emisi efektif.

Mekanika Pasar Koordinasi Likuiditas

- Suap sebagai Sinyal Pasar

- Proyek seperti Turtle Club memungkinkan LPs untuk melihat di mana insentif mengalir, membuat keputusan berdasarkan metrik real-time, dan dihargai berdasarkan efisiensi modal daripada hanya ukuran modal.

- Permintaan-Likuiditas (RfL) sebagai Buku Pesanan

- Proyek seperti Royco memungkinkan protokol untuk mencantumkan kebutuhan likuiditas seperti pesanan di pasar, LP mengisinya berdasarkan pengembalian yang diharapkan.

- Ini menjadi permainan koordinasi dua arah, bukan suap satu arah.

Jika Anda memutuskan di mana likuiditas berjalan, Anda memengaruhi siapa yang bertahan dalam siklus pasar berikutnya.

Penafian:

- Artikel ini dicetak ulang dari [arndxt]. Semua hak cipta milik penulis asli [@arndxt_xo]. Jika ada keberatan terhadap cetak ulang ini, harap hubungi Gate Belajartim, dan mereka akan menanganinya dengan cepat.

- Penafian Tanggung Jawab: Pandangan dan opini yang terdapat dalam artikel ini semata-mata milik penulis dan tidak merupakan nasihat investasi apa pun.

- Terjemahan artikel ke dalam bahasa lain dilakukan oleh tim Gate Learn. Kecuali disebutkan, menyalin, mendistribusikan, atau menjiplak artikel yang diterjemahkan dilarang.

Artikel Terkait

Apa itu Tronscan dan Bagaimana Anda Dapat Menggunakannya pada Tahun 2025?

Apa itu USDC?

Apa itu Stablecoin?

Penggunaan Bitcoin (BTC) di El Salvador - Analisis Keadaan Saat Ini

ONDO, Proyek yang Disukai oleh BlackRock